МНЕНИЕ: Для сценария снижения ключевой ставки в будущем длинные ОФЗ 26230 и ОФЗ 26240 выглядят наиболее интересными. Потенциальная доходность на горизонте 12–24 месяцев превышает 22% годовых - Альфа-Инвестиции

Каждую неделю по средам Минфин занимает деньги на внутреннем рынке. Ведомство продаёт ОФЗ на аукционах, где участвуют самые крупные игроки этого рынка. Рассказываем, как прошёл очередной аукцион ОФЗ и какие сложились доходности по гособлигациям.

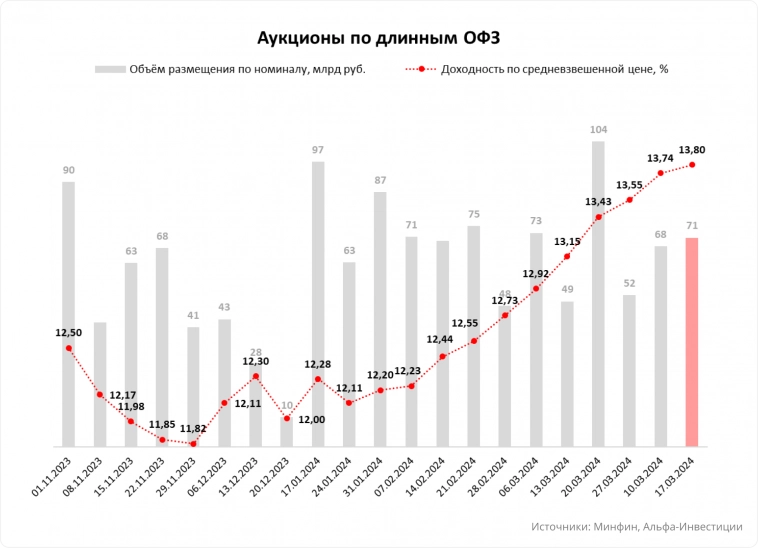

Последний аукцион 26244 с большим объёмом

В среду, 17 апреля, Минфин предложил рынку короткий выпуск ОФЗ-ПД-26207 и длинный выпуск ОФЗ-ПД-26244.

Выпуск ОФЗ 26207 с погашением в феврале 2027 года был размещён в объёме 9 млрд руб. при спросе 21,3 млрд руб. Доходность аукциона составила 13,53%. Премия к вторичному рынку cоставила около 4 базисных пунктов (б.п.)

Выпуск ОФЗ 26244 с погашением в марте 2034 года был размещён в объёме 71 млрд руб. при спросе 120 млрд руб. Доходность аукциона составила 13,8%. Премия к вторичному рынку составила около 4 б.п.

План по размещению ОФЗ на II квартал 2024 года составляет 1 трлн руб. Из них 700 млрд руб. может прийтись на ОФЗ сроком дольше 10 лет, и 300 млрд руб. — на ОФЗ сроком меньше 10 лет.

С учётом уже размещённого объёма Минфину осталось занять около 750 млрд руб. в ходе 9 аукционных дней. Средний объём размещений может составить около 83 млрд руб. в день.

Что означают итоги аукциона для рынка облигаций

С учётом последнего аукциона неразмещённый остаток по выпуску 26244 может составить менее 30 млрд руб. Точный размер можно будет узнать в начале следующей недели, когда Минфин опубликует данные по доразмещению после аукциона.

Это означает, что избыточное давление на выпуск 26244 должно уйти в ближайшие недели. Премия по доходности к сопоставимым по дюрации бумагам составляет около 25 б.п. Вероятно, эта премия будет распадаться. В таком случае цена облигаций может вырасти на 1–1,26%.

На очереди длинный выпуск 26243, который также активно размещается с начала года и торгуется с премией к другим ОФЗ около 30 б.п. Неразмещённый остаток составляет около 115 млрд руб.

В динамике размещений не прослеживается существенных изменений. Минфин продолжает размещать длинные выпуски по высоким ставкам, которые увеличиваются с каждым аукционом. Но на вторичном рынке доходности стабилизировались, и потолок по доходности может быть в районе 13,9%. Вероятно, новые размещения будут проходить вблизи текущих уровней.

Какие ОФЗ купить

Для сценария снижения ключевой ставки в будущем длинные ОФЗ 26230 и ОФЗ 26240 выглядят наиболее интересными. Потенциальная доходность на горизонте 12–24 месяцев превышает 22% годовых.

При этом важно помнить, что цена длинных ОФЗ чувствительна не только к снижению, но и к росту процентных ставок. Доходности ОФЗ по-прежнему значительно ниже ключевой ставки (13,5–13,8% против 16%).

Даже при стабильной ключевой ставке доходности ОФЗ могут вырасти (цены — упасть), если настроения на рынке ухудшатся. Если инвестор не готов терпеть даже временную просадку по портфелю, возможно, ему стоит присмотреться к более коротким бумагам.

В списке указаны доходность к погашению и дата погашения.

- ОФЗ 26240 — YTM 13,6% — погашение 30.07.2036

- ОФЗ 26230 — YTM 13,6% — погашение 16.03.2039

- ОФЗ 26228 — YTM 13,5% — погашение 10.04.2030

- ОФЗ 26229 — YTM 14,2% — погашение 12.11.2025

- ОФЗ 26234 — YTM 14,5% — погашение 16.07.2025.

Игорь Галактионов, инвестиционный аналитик

Альфа-Инвестиции