МНЕНИЕ: Расписки Ozon оценены справедливо - Финам

Расписки OZON с начала года принесли инвесторам доходность в размере 35%, значительно превысив доходность рынка (+10%). Растущий рынок онлайн-торговли и агрессивная экспансия компании будут способствовать развитию бизнеса. Положительный взгляд на бизнес OZON подтверждается сильными финансовыми результатами 2023 г. Однако опережающий рост котировок с начала года ограничивает их потенциал.

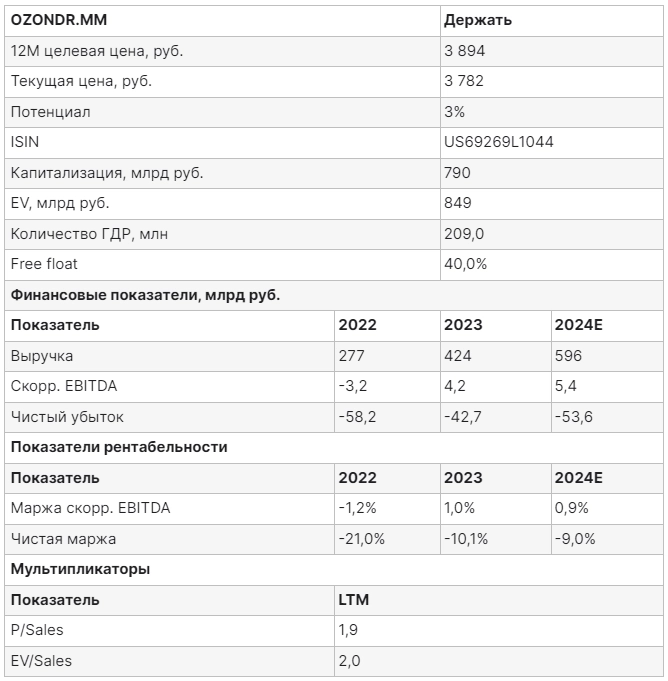

По нашей оценке, целевая стоимость расписок OZON на горизонте 12 месяцев составляет 3 894 руб., потенциал роста 3%. Рейтинг «Держать». Для расчета целевой цены мы использовали оценку по мультипликаторам P/Sales и EV/Sales на 2024 г. относительно компаний-аналогов из сектора электронной коммерции.Иванов Игнат

ФГ «Финам»

Ozon — платформа электронной коммерции, объединяющая маркетплейс, банк и рекламные услуги.

Оборот от продаж (GMV) в 4К вырос на 111% г/г, до 625,8 млрд руб. Выручка увеличилась на 37%, до 127,9 млрд руб., скорр. EBITDA составила 87 млн руб. против 3,9 млрд годом ранее. Чистый убыток увеличился на 62%, до 18,2 млрд руб. За весь год оборот подскочил более чем в 2 раза, до 1 752 млрд руб., выручка увеличилась на 53%, до 424,3 млрд. Скорр. EBITDA составила 4,2 млрд руб. против убытка 3,2 млрд годом ранее. Чистый убыток сократился на 15,5 млрд и составил 42,7 млрд. руб. В 2024 г. OZON ожидает рост GMV на 70%.

Ключевые драйверы роста:

Агрессивный рост GMV: CAGR GMV за 2018–2023 гг. составил 110%. В 2023 г. прирост составил 111%.

Увеличение заказов и активных покупателей: за 2023 г. количество активных покупателей выросло на 31%, заказов — более чем вдвое, в 2024 г. планируется дальнейший рост клиентской базы и объема заказов.

Расширение логистической инфраструктуры: объем логистических площадей за 2023 г. увеличился на 87%, количество ПВЗ возросло почти в 3 раза, в том числе за пределами РФ.

Развитие комплиментарных бизнес-направлений: OZON расширяет ассортимент товаров и услуг на своем маркетплейсе, а также развивает дополнительные направления, такие как Ozon Fintech и Ozon Global.

Снижение доли прямых продаж: сокращение менее маржинального сегмента прямых продаж и рост доходов от рекламы и комиссий маркетплейса положительно сказываются на рентабельности.

Редомициляция: ожидаемая в 2024 г. смена юрисдикции может снизить инфраструктурные риски и повысить качество корпоративного управления.

Среди рисков для расписок OZON можно выделить растущие расходы на оплату труда и маркетинг. В 4К расходы на маркетинг и продажи увеличились на 80% из-за расширения Ozon Fintech и Ozon Global. В то же время рекордно низкая безработица провоцирует рост расходов на линейный персонал.

Ужесточение регулирования маркетплейсов: в настоящее время ведется разработка законопроектов, ограничивающих расширение ПВЗ и регулирующих отношения маркетплейса с продавцами и покупателями.

Расписки OZON подвержены рыночной волатильности сильнее большинства других бумаг из-за высокой оценки расписок, убыточности бизнеса и значительного роста котировок в последнее время.

Инфраструктурные риски: на время редомициляции возможны приостановка торгов расписками и возникновение избыточного предложения после переезда.

12.04.2024

14:16

Страна

Инструменты

Раздел