МНЕНИЕ: Fix Price — снижаем целевую цену, но сохраняем позитивный взгляд на компанию - Финам

В последний год расписки Fix Price существенно отстали как от широкого рынка, так и от потребительского сектора. Такая динамика была связана с замедлением темпов роста бизнеса и неопределенностью относительно возобновления дивидендных выплат. В то же время Fix Price продолжает расширять сеть высокими темпами и имеет потенциал для частичного восстановления трафика. Кроме того, редомициляция в Казахстан может позволить Fix Price вернуться к регулярной выплате дивидендов, доходность которых по итогам 2024 года, по нашим оценкам, может достигнуть 12,4%.

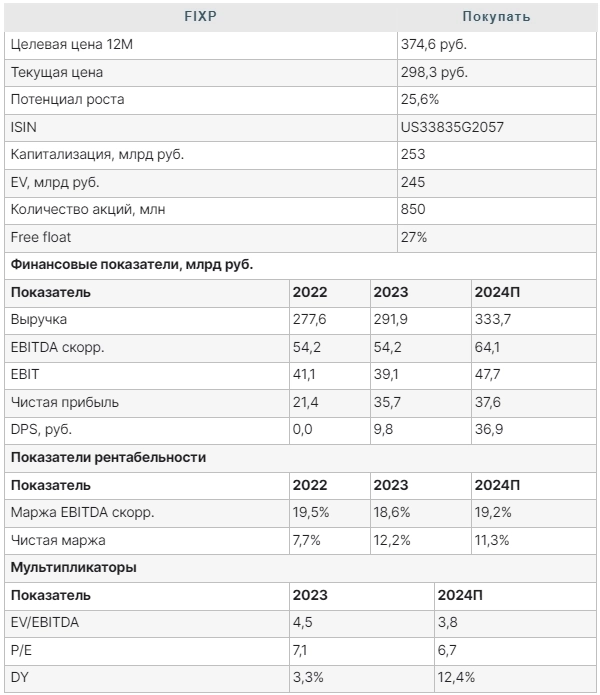

Мы понижаем целевую цену по депозитарным распискам Fix Price с 406,2 до 374,6 руб. на горизонте 12 мес., но сохраняем рейтинг «Покупать». Апсайд составляет 25,6%. Снижение целевой цены связано с ухудшением прогнозов по основным финансовым показателям на ближайшие два года.

Fix Price — лидер российского рынка среди ритейлеров, оперирующих в сегменте магазинов фиксированных цен. На данный момент компания имеет 6 414 магазинов в РФ и ближайшем зарубежье.

Наиболее сильная сторона Fix Price — потенциал роста бизнеса. Ритейлер имеет хорошие шансы выполнить гайденс по открытию 750 новых магазинов в 2024 году. Кроме того, в течение ближайших лет Fix Price планирует открывать по 700–800 новых магазинов, а общий потенциал магазинов в РФ и ближайшем зарубежье менеджмент оценивает в 18 600 против текущих 6 414.

Fix Price находится в процессе редомициляции в Казахстан. В базовом сценарии ожидаем завершения процедуры до конца текущего года.

Смена юрисдикции на дружественную может позволить Fix Price вернуться к регулярной выплате дивидендов. При этом ушедший за последние годы в отрицательную область чистый долг, на наш взгляд, может позволить ритейлеру выплачивать в качестве дивидендов около 100% скорр. FCF. По нашим расчетам, в таком сценарии дивиденд по итогам 2024 года может составить 36,9 руб. на акцию, что соответствует 12,4% доходности.

В 4-м квартале Fix Price демонстрировал заметное замедление роста финансовых результатов. Выручка компании выросла на 7,8% г/г, до 81,7 млрд руб., скорр. EBITDA — на 5,8% г/г, до 15,9 млрд руб. Чистая прибыль акционеров снизилась на 7,6% г/г, до 8,6 млрд руб., на фоне роста административных расходов и амортизации. Слабая динамика связана преимущественно с падением трафика и низкими темпами роста среднего чека.

Для расчета целевой цены расписок Fix Price мы использовали оценку по мультипликаторам P/E, EV/EBITDA 2024E и 2025E гг. относительно международных аналогов. При этом для учета страновых рисков и неопределенности относительно редомициляции мы использовали дисконт 60%. Наша оценка подразумевает апсайд 25%.

Рисками для Fix Price являются возможность дальнейшей слабой динамики LFL-показателей, неопределенность относительно сроков редомициляции и рост конкуренции со стороны жестких дискаунтеров и маркетплейсов.Кауфман Сергей

ФГ «Финам»