МНЕНИЕ: Потенциал роста в акциях Сбера сохраняется - Финам

В 2023 году Сбер продемонстрировал уверенное восстановление финансовых показателей после кризисного 2022 года. При этом мы ожидаем, что, благодаря лидирующему положению в отрасли и эффективной бизнес-модели, ведущий кредитор страны продолжит демонстрировать позитивную динамику доходов по основным направлениям деятельности и прибыли в ближайшие годы, а также будет и далее выплачивать щедрые дивиденды. Акции Сбера заметно подорожали за последний год, однако, по нашей оценке, все еще обладают неплохим потенциалом роста.

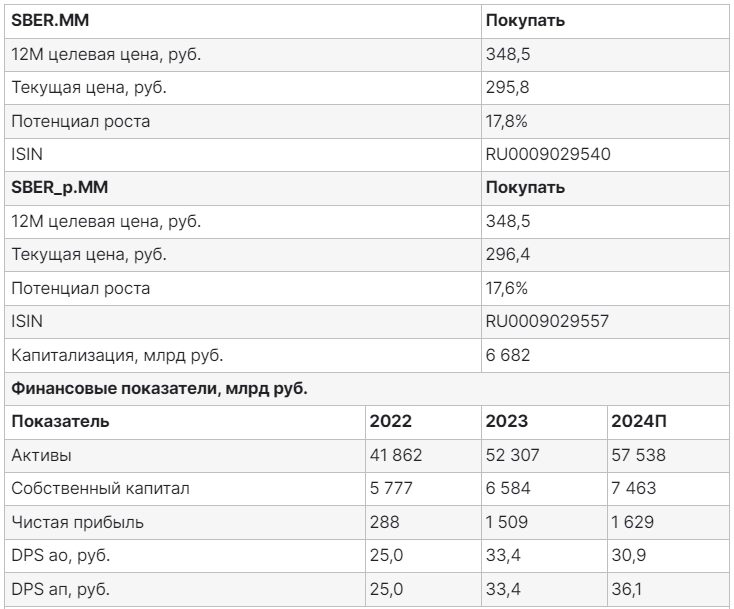

Мы присваиваем рейтинг «Покупать» обыкновенным и привилегированным акциям Сбера с целевой ценой на горизонте 12 месяцев 348,5 руб. для обоих типов бумаг. Потенциал роста составляет 17,8% для АО и 17,6% для АП.Додонов Игорь

ФГ «Финам»

Сбер — крупнейший банк в России,а также в Центральной и Восточной Европе. Владеет более 12 тыс. отделениями на территории РФ, а его клиентами являются 108,5 млн физических и 3,2 млн юридических лиц. На Сбер приходится около трети всех активов российской банковской системы, при этом банк оказывает полный спектр финансовых услуг, вовлечен в инвестиционный бизнес.

Сбер обладает развитой экосистемой. Его бизнес имеет высокую степень цифровизации, что позволяет сохранять лояльность клиентов, дает новые возможности для роста и поддерживает рентабельность.

В 2023 году Сбер продемонстрировал уверенное восстановление финансовых показателей после кризисного 2022 года. Его чистая прибыль подскочила в 5,2 раза, до рекордных 1,51 трлн руб., при рентабельности капитала (ROE) на высоком уровне 25,3%. Банк показал заметный рост доходов по основным направлениям деятельности при неплохом контроле над операционными расходами и нормализации стоимости риска, качество активов и показатели достаточности капитала остаются на высоком уровне.

Благодаря своей сильной капитальной позиции по итогам 2022 года Сбер выплатил в виде дивидендов рекордные 565 млрд руб. (25 руб. на акцию каждого типа), то есть почти в 2 раза больше, чем заработал в том году. По нашим оценкам, за 2023 год дивиденды могут составить 33,4 руб. на АО и АП, что соответствует высокой дивидендной доходности в районе 11,3% по акциям обоих типов.

В конце 2023 года Сбер представил стратегию развития на 2024–2026 гг., приоритетами которой станут переход на человекоцентричный подход и развитие ИИ «нового поколения». Мы полагаем, что, благодаря лидирующему положению в отрасли и эффективной бизнес-модели, Сбер продолжит весьма уверенно чувствовать себя в нынешних условиях ухудшения операционной среды для сектора, связанного с сильным ростом процентных ставок и ужесточением розничного регулирования. По нашей оценке, чистая прибыль Сбера в 2024 году продолжит подъем, несмотря на ожидания заметного ухудшения финансового результата в целом по сектору, а в следующем году сохранит позитивную динамику.

Наша оценка справедливой стоимости Сбера получается путем сравнения с аналогами EM по коэффициентам P/B и P/E NTM, с применением 10%-го дисконта за страновые риски РФ. Она предполагает апсайд почти 18% для АО и АП.

Что же касается рисков, бизнес Сбера, как и сектора в целом, сильно зависит от экономической и рыночной конъюнктуры. В случае ее нового существенного ухудшения, например из-за продолжающегося усиления санкционного давления на РФ или дальнейшей эскалации геополитической напряженности, банк может столкнуться с ухудшением качества кредитного портфеля и снижением основных финансовых показателей.

22.03.2024

20:54

Страна

Инструменты