МНЕНИЕ: Отчет Татнефти за второе полугодие оказался хуже ожиданий рынка - Финам

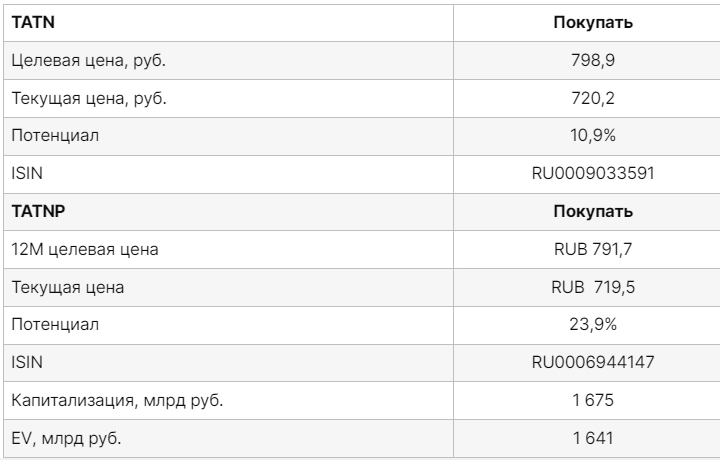

Мы подтверждаем рейтинг «Покупать» по обыкновенным и привилегированным акциям «Татнефти» и сохраняем целевые цены на уровне 798,9 руб. и 791,7 руб. соответственно. Потенциал роста составляет 10,9% для ао и 10,0% для ап. С учетом дивидендов на горизонте 12 месяцев апсайд — 27,6% и 26,7% соответственно.

Вышедшая отчетность по МСФО за второе полугодие показала снижение прибыли, в том числе из-за разовых факторов, и относительно слабую генерацию FCF. В то же время в случае продолжения выплаты 100% прибыли по РСБУ в виде дивидендов «Татнефть» может предложить одну из наиболее высоких доходностей в секторе на горизонте 12 месяцев. Кроме того, нефтяник имеет умеренную оценку по мультипликаторам и сохраняет отрицательный чистый долг, что позволяет иметь повышенную норму выплат без угрозы для финансовой стабильности.

«Татнефть» — одна из крупнейших нефтяных компаний в России. Основными направлениями деятельности являются нефтегазодобыча, нефтепереработка, нефтегазохимия и сеть АЗС.

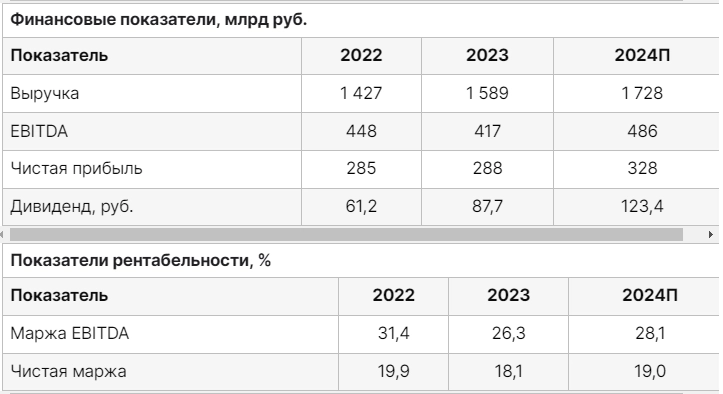

«Татнефть» представила умеренно негативную отчетность по итогам 2023 года. Во втором полугодии выручка компании выросла на 54,7% п/п, до 965,2 млрд руб., EBITDA — на 21,9% п/п, до 229,3 млрд руб. При этом чистая прибыль акционеров уменьшилась на 5,2% п/п, до 140,1 млрд руб.

Рост выручки и EBITDA в первую очередь вызван более высокими рублевыми ценами на нефть. В то же время чистая прибыль оказалась ниже первого полугодия и ниже консенсуса на фоне отсутствия положительных курсовых разниц во втором полугодии и нулевых демпферных выплат за сентябрь. Также обращает на себя внимание снижение маржинальности по EBITDA на 6,4 п. п. на фоне более низкой прибыльности нефтепереработки.

Свободный денежный поток по итогам года снизился на 48% г/г, до 103 млрд руб. Основными причинами негативной динамики стал рост капитальных затрат на 39% г/г и более негативная динамика денежных потоков от банковской деятельности.

Размер финальных дивидендов остается фактором повышенной неопределенности. Напомним, что по итогам третьего квартала «Татнефть» неожиданно впервые с коронакризиса выплатила 100% прибыли по РСБУ. По итогам 9 месяцев «Татнефть» заплатила уже больше 100% свободного денежного потока, однако наличие чистой денежной позиции позволяет выплатить и финальные дивиденды. При этом диапазон возможных выплат крайне широк: от 100% прибыли по РСБУ за четвертый квартал (13 руб. на акцию, 1,8% доходности) до доплаты до 100% прибыли по РСБУ по итогам всего года (39 руб. на акцию, 5,4% доходности). В базовом сценарии полагаем, что менеджмент может принять промежуточное решение, а финальные дивиденды могут составить около 25 руб. на акцию (3,5% доходности).

Текущая оценка «Татнефти», на наш взгляд, оставляет потенциал для умеренного роста. По нашим оценкам, на данный момент «Татнефть» торгуется под 3,4 EV/EBITDA 2024E, что ниже среднеисторического уровня. Кроме того, в случае окончательного перехода «Татнефти» на норму выплат 100% прибыли по РСБУ размер дивидендов на горизонте 12 месяцев может составить около 120 руб. на акцию, что соответствует неплохой доходности 16,7% на ао.Кауфман Сергей

ФГ «Финам»

Ключевыми рисками в инвестиционном кейсе «Татнефти» являются возможность снижения цен на нефть, роста налоговой нагрузки или уменьшения нормы выплат дивидендов.

* Цены и другие рыночные данные указаны на время подготовки материала, выпущенного 18.03.2024.

** Сообщение носит информационный характер, не является индивидуальной инвестиционной рекомендацией или предложением приобрести упомянутые ценные бумаги. Приобретение иностранных ценных бумаг связано с дополнительными рисками.