Биткоин-ETF BlackRock набрал $10 млрд за два месяца — The Financial Times

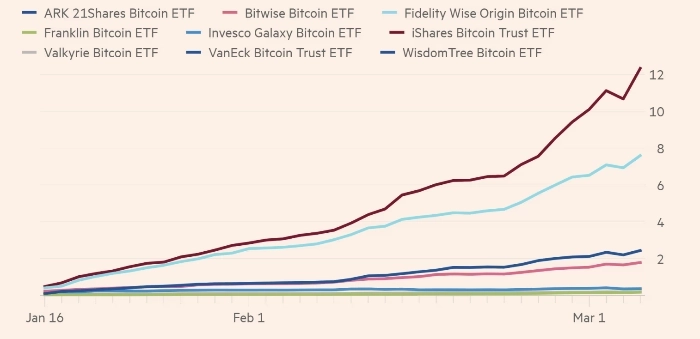

Сколько денег в спотовых ETF на биткоин

Биржевой биткоин-фонд BlackRock, достиг отметки в $10 млрд быстрее, чем любой другой ETF в истории США. Таким успехом он обязан стремительному росту первой криптовалюты к новым историческим максимумамiShares Bitcoin Trust (IBIT) от BlackRock стартовал 11 января, ему потребовалось менее двух месяцев, чтобы достичь объема в $10 млрд, побив тем самым рекорд Invesco QQQ, у которого на это ушло чуть более года. Совокупная стоимость всех активов IBIT сейчас оценивается примерно в $12.7 млрд: из них на чистый приток инвестиций приходится $7 млрд, остальное появилось за счет роста биткоина.

IBIT и другие девять спотовых ETF на биткоин, которые Комиссия по ценным бумагам и биржам США (SEC) одобрила 11 января, поднялись на волне масштабного криптовалютного ралли. В пятницу на минувшей неделе стоимость биткоина впервые в истории превысила отметку $70 000. На момент публикации BTC торгуется в районе $68 500.

Значительная часть недавних инвестиций в биткоин-ETF поступила от инвесторов биткоин-траста GBTC, которые поспешили выйти из него и при первой возможности перевести свои активы в более привлекательные с точки зрения комиссий фонды, отметил Дэйв Надиг, эксперт в области ETF, изучающий модели торговли биржевыми фондами на биткоин.

По словам Надига, значительную часть объемов на прошлой неделе наторговали высокочастотные трейдеры.

«Это всего лишь алгоритмические игроки, пытающиеся урвать пару центов», — пояснил он.

Откуда деньги

Высокочастотные трейдеры и хедж-фонды активнее интересуются спотовыми биткоин-ETF и возможностями арбитража, и все же основная часть новых активов, поступающих в криптовалютные продукты BlackRock, по-видимому, идет от розничных инвесторов.

«Покупатели этих продуктов — в основном частные инвесторы, которые хотят доступ к криптовалютам через свои налогооблагаемые пенсионные и брокерские счета», — сказал Зак Пандл, директор по исследованиям Grayscale.

У GBTC с самого начала было преимущество по объему активов, так как был запущен более десяти лет назад в структуре, которая затрудняла инвесторам выход из фонда. Но после реорганизации они начали покидать его, чтобы не платить комиссию за управление в размере 1.5% — теперь у них есть менее дорогостоящие альтернативы, а также парочка бесплатных.

«Мы невероятно гордимся GBTC и тем, что он значил для отрасли, и мы намерены со временем сделать его конкурентоспособным продуктом», — сказал Пандл.

Ралли после долгожданного одобрения спотового биткоин-ETF было настолько мощным, что чистые активы в ETF Grayscale почти восстановились с момента конвертации. По данным Morningstar, недавно запущенные продукты от JPMorgan и State Street Global Advisors также достигли отметки в $10 млрд. SPDR Gold Shares ETF (GLD) от State Street, запущенный в конце 2004 года, также относительно быстро преодолел планку в $10 млрд, сделав это в начале 2007 года.

«У меня были высокие ожидания, но реальность оказалась даже лучше», — сказал Джеймс Сейффарт, аналитик по исследованиям Bloomberg Intelligence. «Спрос притягивается гораздо быстрее».

Сейффарт отметил, что с момента запуска биткоин-ETF в январе криптовалюта стала безопаснее. «Теперь, когда Комиссия по ценным бумагам и биржам одобрила эти инструменты, вероятность того, что биткоин обнулится, гораздо ниже» — сказал он.

Биткоин-ETF от iShares, Fidelity и Ark Investment Management Кэти Вуд привлекли наибольший приток новых средств с момента запуска, в то время как аналогичные продукты от Wisdom Tree, Valkyrie и Franklin Templeton показали менее впечатляющие результаты, согласно данным Morningstar Direct.

Хотя биткоин-ETF WisdomTree объемом $58 млн не так успешно привлекает активы, как большинство его конкурентов. Однако, по словам Уилла Пека, главы направления цифровых активов в WisdomTree, это один из наиболее успешных биржевых фондов, запущенных компанией.

«Помогает то, что биткоин резко вырос со времени запуска этих продуктов, — добавил Пек. — Я ожидал, что мы столкнемся с ситуацией » покупай на слухах, продавай на фактах", но то, что мы видим, лишний раз доказывает, как сложно что-то прогнозировать в этом классе активов".

www.ft.com/content/1bb8413e-b974-4e05-933e-7ffedec62bdb