МНЕНИЕ: Темпы роста бизнеса Fix Price остаются невысокими, но следующий год может быть сильнее - Финам

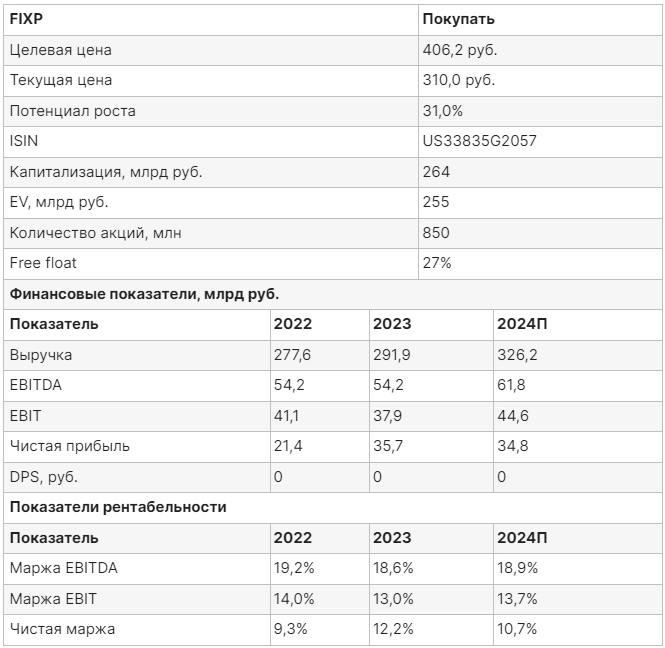

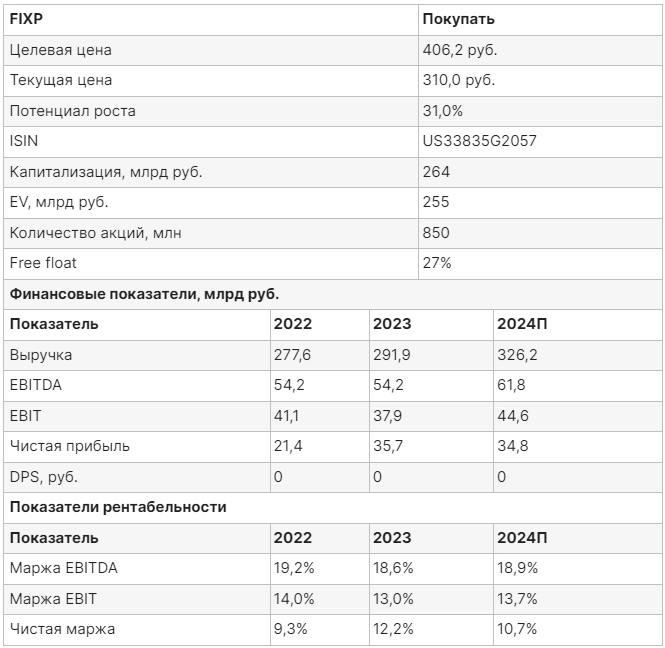

Мы подтверждаем рейтинг «Покупать» по депозитарным распискам Fix Price и сохраняем целевую цену на уровне 406,2 руб. Апсайд составляет 31,0%. Вышедшая сегодня отчетность показала, что по итогам 2023 года темпы роста выручки продолжили замедляться. При этом компания имеет перспективы дальнейшего расширения сети, может частично восстановить трафик и возобновила выплату дивидендов. Кроме того, Fix Price оценивается всего в 4,1 EV/EBITDA 2024 года, что является низким значением с учетом ожидаемых темпов роста бизнеса.

Fix Price — лидер российского рынка среди ритейлеров, оперирующих в сегменте магазинов фиксированных цен. На данный момент компания имеет 6 414 магазинов в РФ и ближайшем зарубежье.

Сегодня Fix Price представила умеренно негативный отчет по итогам 4-го квартала и всего 2023 года. По итогам 4-го квартала выручка компании выросла на 7,8% г/г, до 81,7 млрд руб., скорр. EBITDA — на 5,8% г/г, до 15,9 млрд руб. Чистая прибыль акционеров снизилась на 7,6% г/г, до 8,6 млрд руб., на фоне роста административных расходов и амортизации. Также отметим, что рост прибыли по итогам всего года на 66,8% г/г связан с разовыми факторами, касающимися тайминга выплаты налогов. Скорректированная чистая прибыль, по нашим оценкам, снизилась на 3,1% г/г, до 30,0 млрд руб.

Основной причиной низких темпов роста выручки остаются слабые LFL-показатели. В 4-м квартале LFL-продажи снизились 0,9% г/г. Средний чек вырос на 3,7% г/г, что ниже уровня официальной инфляции, а уменьшение трафика составило 4,4%. Мы допускаем, что в следующем году трафик перейдет к восстановлению на фоне актуальности формата Fix Price.

Несмотря на рост оборотного капитала, свободный денежный поток по итогам года увеличился на 31,5% г/г, до 32,6 млрд руб. Частично рост FCF связан с сокращением капитальных затрат относительно высокой базы 2022 года, когда компания инвестировала в строительство распределительных центров. Сильная динамика FCF привела к появлению у компании чистой денежной позиции в 8,9 млрд руб.

Наиболее сильная сторона Fix Price — потенциал роста бизнеса на фоне высокого темпа открытия новых магазинов. По итогам прошлого года компания увеличила свою сеть на 751 магазин, в ближайшие годы чистые открытия 700–750 магазинов в год могут сохраниться. По нашим оценкам, некоторое восстановление LFL-показателей и расширение сети могут позволить Fix Price в 2024 году увеличить выручку на 11,8% г/г, а EBITDA — на 14,0% г/г.

Акционеры Fix Price одобрили редомициляцию с Кипра в Казахстан. В базовом сценарии завершения перерегистрации стоит ожидать во второй половине следующего года.

На фоне проведения редомициляции Fix Price впервые за два года выплатил дивиденды. Размер первых выплат составит скромные 9,84 руб. на акцию (3,2% доходности). В то же время в кейсе Fix Price важен сам факт возобновления выплат, учитывая редомициляцию компании в Казахстан. Полагаем, что в будущем дивиденды Fix Price снова станут регулярными и не исключаем роста пэйаута благодаря обнулению чистого долга. На этом фоне по итогам 2024 года ждем выплаты от 50% прибыли (20,5 руб. на акцию, 6,6% доходности) до 100% FCF (47 руб., 15,2% доходности).

ФГ «Финам»

Fix Price — лидер российского рынка среди ритейлеров, оперирующих в сегменте магазинов фиксированных цен. На данный момент компания имеет 6 414 магазинов в РФ и ближайшем зарубежье.

Сегодня Fix Price представила умеренно негативный отчет по итогам 4-го квартала и всего 2023 года. По итогам 4-го квартала выручка компании выросла на 7,8% г/г, до 81,7 млрд руб., скорр. EBITDA — на 5,8% г/г, до 15,9 млрд руб. Чистая прибыль акционеров снизилась на 7,6% г/г, до 8,6 млрд руб., на фоне роста административных расходов и амортизации. Также отметим, что рост прибыли по итогам всего года на 66,8% г/г связан с разовыми факторами, касающимися тайминга выплаты налогов. Скорректированная чистая прибыль, по нашим оценкам, снизилась на 3,1% г/г, до 30,0 млрд руб.

Основной причиной низких темпов роста выручки остаются слабые LFL-показатели. В 4-м квартале LFL-продажи снизились 0,9% г/г. Средний чек вырос на 3,7% г/г, что ниже уровня официальной инфляции, а уменьшение трафика составило 4,4%. Мы допускаем, что в следующем году трафик перейдет к восстановлению на фоне актуальности формата Fix Price.

Несмотря на рост оборотного капитала, свободный денежный поток по итогам года увеличился на 31,5% г/г, до 32,6 млрд руб. Частично рост FCF связан с сокращением капитальных затрат относительно высокой базы 2022 года, когда компания инвестировала в строительство распределительных центров. Сильная динамика FCF привела к появлению у компании чистой денежной позиции в 8,9 млрд руб.

Наиболее сильная сторона Fix Price — потенциал роста бизнеса на фоне высокого темпа открытия новых магазинов. По итогам прошлого года компания увеличила свою сеть на 751 магазин, в ближайшие годы чистые открытия 700–750 магазинов в год могут сохраниться. По нашим оценкам, некоторое восстановление LFL-показателей и расширение сети могут позволить Fix Price в 2024 году увеличить выручку на 11,8% г/г, а EBITDA — на 14,0% г/г.

Акционеры Fix Price одобрили редомициляцию с Кипра в Казахстан. В базовом сценарии завершения перерегистрации стоит ожидать во второй половине следующего года.

На фоне проведения редомициляции Fix Price впервые за два года выплатил дивиденды. Размер первых выплат составит скромные 9,84 руб. на акцию (3,2% доходности). В то же время в кейсе Fix Price важен сам факт возобновления выплат, учитывая редомициляцию компании в Казахстан. Полагаем, что в будущем дивиденды Fix Price снова станут регулярными и не исключаем роста пэйаута благодаря обнулению чистого долга. На этом фоне по итогам 2024 года ждем выплаты от 50% прибыли (20,5 руб. на акцию, 6,6% доходности) до 100% FCF (47 руб., 15,2% доходности).

Рисками для Fix Price являются неопределенность относительно будущих дивидендных выплат и сохраняющаяся вероятность ухудшения макроэкономической обстановки в РФ. Уже сейчас менеджмент отмечает, что макроэкономическая неопределенность — один из факторов сокращения трафика.Кауфман Сергей

ФГ «Финам»

28.02.2024

19:59

Страна

Инструменты

Раздел