МНЕНИЕ: Лукойл остается одним из дивидендных лидеров нефтегаза - Финам

На фоне действий ОПЕК+ и ряда прочих факторов мировые цены на нефть закрепились в комфортном для отрасли диапазоне $ 75–85 за баррель. При этом рубль остается слабым, а дисконт на сорт Urals составляет около $ 13–15 за баррель, на фоне чего рублевые цены на нефть находятся на повышенном по историческим меркам уровне. Благоприятная рыночная конъюнктура трансформируется в рост дивидендов «ЛУКОЙЛа».

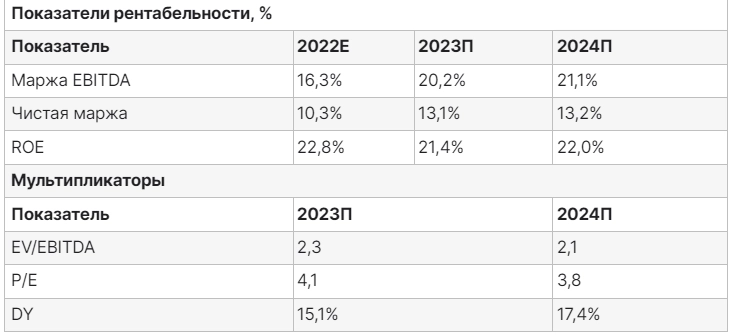

По нашим оценкам, дивидендная доходность нефтяника на горизонте 12 месяцев может составить 16,4%, что является высоким по меркам рынка и сектора значением.Кауфман Сергей

ФГ «Финам»

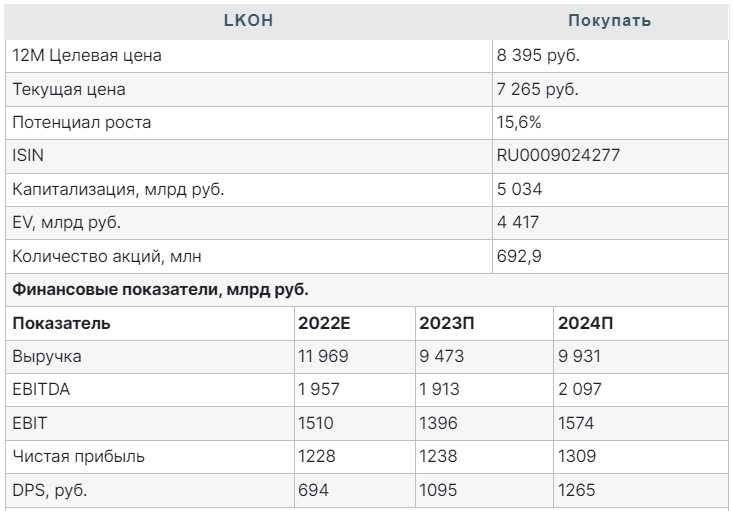

Мы повышаем целевую цену по акциям «ЛУКОЙЛа» с 7 631 руб. до 8 395 руб. на горизонте 12 месяцев и сохраняем рейтинг «Покупать». Апсайд составляет 15,6%. С учетом дивидендов на горизонте 12 месяцев апсайд 32,0%.

«ЛУКОЙЛ» — вторая по объемам добычи и капитализации нефтяная компания в РФ, уступающая по этим параметрам лишь «Роснефти». Деятельность «ЛУКОЙЛа» охватывает добычу и переработку нефти и газа, сеть АЗС, нефтехимию, а также генерацию электроэнергии.

Локально ключевым позитивом для акций «ЛУКОЙЛа» остаются повышенные рублевые цены на нефть. Мировые цены на нефть стабилизировались в диапазоне $ 75–85 в первую очередь за счет действий ОПЕК+. В то же время дисконт на российский сорт Urals немного увеличился, до $ 13–15 за баррель, однако в течение года мы ждем его возвращения к комфортному для отрасли уровню $ 10 за баррель на фоне приспособления рынка к ужесточению санкций. Кроме того, рублевую цену на нефть поддерживает умеренно слабый рубль.

Повышенные цены на нефть могут трансформироваться в рекордные дивиденды. Политика компании предусматривает выплату 100% скорректированного FCF в виде дивидендов. По нашим оценкам, финальные выплаты «ЛУКОЙЛа» могут составить 648 руб. на акцию (8,9% доходности), а дивиденды за 2024 год — 1 265 руб. на акцию, что соответствует 17,4% доходности — одно из наиболее высоких значений на рынке.

Дополнительным позитивом для акций «ЛУКОЙЛа» могло бы стать хотя бы частичное одобрение сделки по выкупу нерезидентов с дисконтом. Одобрение выкупа всех 25%, на наш взгляд, является маловероятным, однако стабилизация курса рубля значительно увеличивает вероятность частичного одобрения.

Среди других сильных сторон «ЛУКОЙЛа» можно выделить наличие ряда международных проектов развития, собственного нефтетрейдера и отрицательного чистого долга.

Для расчета целевой цены акций «ЛУКОЙЛа» мы использовали модель дисконтированных дивидендов (DDM). При этом мы применили достаточно высокую ставку дисконтирования в 17,8%, что связано с повышенной безрисковой ставкой в РФ. Наша оценка предполагает апсайд 15,6% без учета дивидендов.

Среди ключевых рисков для акций «ЛУКОЙЛа» можно выделить возможность снижения мировых цен на нефть, роста налоговой нагрузки в РФ и дальнейшего сокращения добычи в стране. Также отметим, что в негативном сценарии под риском санкций или даже национализации будут европейские НПЗ «ЛУКОЙЛа», на которые приходится около трети переработки нефтяника.

08.02.2024

15:19

Страна

Инструменты

Раздел