МНЕНИЕ: Яндекс опубликовал сильные финансовые результаты за 3 квартал - Атон

Результаты Яндекса за 3К21 выше консенсуса за счет сильной динамики ключевых вертикалей; компания повысила прогнозы

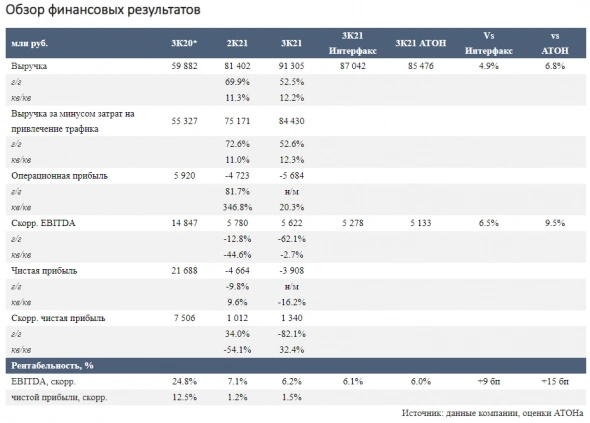

Яндекс представил сильные результаты за 3К21: консолидированная выручка выросла на 52% г/г до 91.3 млрд руб., превысив консенсус-прогноз Интерфакса на 4.9%. Рост обеспечен сильной динамикой двух крупнейших сегментов: Поиск и портал (+33%) и Такси (+83%).Атон

Скорректированный показатель EBITDA снизился на 62% до 5.6 млрд руб., однако превысил консенсус-прогноз Интерфакса на 6.5%. На показатели рентабельности ожидаемо оказали давление инвестиции в новые вертикали, включая Яндекс.Маркет, фудтех и Яндекс.Доставку (показатели которых отражаются в отчетности как часть сегмента Такси), а также Медиасервисы. Во всех этих сегментах компания достигла хороших операционных показателей и продемонстрировала устойчивый рост.

Яндекс повысил прогноз по выручке на 2021 до 340-350 млрд руб., а также прогнозы по росту сегментов Поиск и портал и Такси.

Консолидированные финансовые результаты

Консолидированная выручка взлетела на 52% г/г до 91.3 млрд руб. (на LfL-основе, включая показатели Яндекс.Маркета) и превысила прогнозы рынка на 4.9% в основном за счет сильной динамики двух крупнейших вертикалей: Поиск и портал (+33% до 42.7 млрд руб.) и Такси (+83% до 34 млрд руб.). Другие вертикали тоже показали хорошие результаты: Яндекс.Маркет +25% до 8.7 млрд руб., Медиасервисы +143% до 4.3 млрд руб., Объявления +31% до 2.1 млрд руб., Прочие бизнес-юниты и инициативы +115% до 5.8 млрд руб.

Общие операционные расходы увеличились на 71% до 51.3 млрд руб., составив 56.2% от величины выручки против 51.3% в 3К20 и 54.5% во 2К21. Доля расходов на разработку продуктов составила 13.4% (против 16.1% в 3К20 и 13.8% во 2К21), SG&A-расходов – 36.1% (против 27.0% и 33.8%), D&A – 6.7% (против 8.2% и 6.9%). Рост SG&A был преимущественно обусловлен увеличением инвестиций в маркетинг для поддержки развития вертикалей Электронной коммерции, фудтеха и Медиасервисов, а также растущими расходами на персонал.

Скорректированный показатель EBITDA снизился на 62% до 5.6 млрд, что на 6.5% выше консенсус-прогноза Интерфакса. Рентабельность EBITDA составила 6.2% (+10 бп против консенсуса), по сравнению с 24.8% в 3К20 и 7.1% в 2К21. Она была под давлением из-за продолжающихся инвестиций в Яндекс.Маркет, фудтех и другие новые вертикали, а также из-за дефицита рабочей силы. Скорректированная чистая прибыль сократилась на 82% до 1.3 млрд руб., а рентабельность чистой прибыли составила 1.5% против 12.5% в 3К20 и 1.2% во 2К21.

Прогноз. Яндекс снова повысил прогноз по выручке на 2021 год, теперь до 340-350 млрд руб. с 330-340 млрд руб. Кроме того, прогноз по росту выручки в сегменте Поиск и портал повышен примерно до 27-28% (ранее прогнозировался рост вблизи 25%). Прогноз по росту валовой стоимости поездок сервиса онлайн-заказа такси был повышен до 65-70% с 65%. Компания прогнозирует небольшое снижение рентабельности по скорректированному показателю EBITDA за 2021, однако, по ее оценкам, показатель останется выше 48% (ранее ожидалась стабильная динамика). Компания ожидает, что ее товарооборот (GMV) направления электронной коммерции (в том числе Яндекс.Маркет, Яндекс.Лавка и Яндекс.Еда) вырастет на величину до 3x г/г в 2021 (без изменений).

Динамика основных сегментов

Выручка в сегменте Поиск и портал показала рост на 33% г/г до 42.7 млрд руб., отражая восстановление рекламного рынка и рост деловой активности. Скорректированная рентабельность EBITDA сегмента составила 48.4% против 52.3% в 3К20 и 46.2% во 2К21. На динамику показателя г/г повлияли инвестиции в рекламные технологии, а также затраты на маркетинг с целью увеличения доли поиска в Яндексе на устройствах на базе iOS, а также эффект высокой базы вследствие сокращения расходов в 3К20. Доля Яндекса на российском поисковом рынке составила 59.3% – на уровне 3К20 и чуть ниже уровня 2К21 (59.7%). Трафик с мобильных устройств обеспечил 57.5% общей выручки в сегменте поиска (против 52.8% в 3К20 и 56.7% во 2К21). Количество поисковых запросов в России выросло на 8%.

Выручка в сегменте Такси подскочила на 83% до 34 млрд руб., отражая сильную динамику выручки во всех основных компонентах – в сервисах заказа поездок (+70% до 18.6 млрд руб.), Яндекс.Драйв (+28% до 3.5 млрд руб.), Яндекс.Доставка (+349% до 3.3 млрд руб.) и в фудтех-сервисах (+124% до 9.8 млрд руб.). Товарооборот в сегменте увеличился на 70%. Количество поездок, совершенных с использованием службы заказа поездок, выросло на 44% г/г, а количество водителей в сентябре превысило 1 млн человек, что на треть больше, чем годом ранее. Количество дарксторов в сервисе доставки продуктов Яндекс.Лавка достигло 395 против 362 в 2К21, а число заказов продуктов подскочило на 146% г/г. Число заказов через сервис Яндекс.Еда выросло на 86% г/г. Скорректированная рентабельность EBITDA сегмента составила 3.6% против 9.4% в 3К20 и 5.6% в 2К21. Сдерживающее влияние на уровень рентабельности оказали инвестиции в фудтех и развитие логистики. Рентабельность EBITDA транспортных сервисов (включая Такси и Яндекс.Драйв, в совокупности обеспечивающих около 65% выручки сегмента) составила 21.6%, практически не изменившись г/г.

Товарооборот (GMV) на маркетплейсе Яндекс.Маркет вырос на 212% г/г до 31.6 млрд руб., а выручка составила 8.7 млрд руб. (+25% г/г). Значительный разрыв между темпами роста оборота и выручки обусловлен изменением структуры последней: доля сторонних продавцов в общем обороте достигла 78% против 60% в 3К20 и 70% во 2К21. На конец сентября 2021 на маркетплейсе было представлено 20.9 млн товарных позиций против 1.4 млн позиций на конец сентября 2020 и 16.8 млн на конец июня 2021. Количество активных покупателей увеличилось на 95% до 8.4 млн к концу 3К21 (по сравнению с 7.1 млн на конец 2К21). Количество активных продавцов выросло на 178% до 17.7 млн на конец 3К21. Убыток по скорректированному показателю EBITDA составил 11.7 млрд руб. (-135% объема выручки сегмента) по сравнению с 1.2 млрд руб. (-18% объема выручки) в 3К20 и 9.9 млрд руб. (-112%) во 2К21, что обусловлено инвестициями в ассортимент, фулфилмент, службу доставки, запуском сервиса экспресс-доставки и подготовкой к выходу в fashion-сегмент.

Выручка от сегмента Медиасервисы (Яндекс Плюс, Яндекс.Музыка, КиноПоиск, Яндекс.Афиша и Яндекс.Студия) выросла на 143% до 4.3 млрд руб. за счет увеличения числа подписчиков сервиса Яндекс Плюс (+102% г/г до 10.3 млн), а также продаж лицензий на продукцию КиноПоиска. Убыток по скорректированному показателю EBITDA составил 1.6 млрд руб., а рентабельность составила -36.9% (против -57.9% в 3К20 и -42.3% во 2К21), что отражает инвестиции в контент и маркетинг.

Выручка в сегменте Сервисы объявлений показала рост на 31% до 2.1 млрд руб., чему способствовал рост выручки от размещения объявлений автодилеров. Скорректированная рентабельность EBITDA составила 22.5% против 31.2% в 3К20 и 36.5% во 2К21, что обусловлено ростом инвестиций в маркетинг.

Выручка от сегмента Прочие бизнес-юниты и инициативы достигла 5.8 млрд руб. (+115% г/г). Данный сегмент включает в себя направление разработки беспилотных автомобилей (Yandex SDG), Дзен, Yandex.Cloud, Яндекс.Образование, Устройства, финтех, Яндекс.Услуги («Сервисы»), а также эксперименты Яндекс.Лавки на международных рынках. Рост выручки в основном обусловлен увеличением объемов реализации устройств (+160% г/г до 2.2 млрд руб.), а также динамикой сервисов Дзен и Cloud. Убыток по показателю EBITDA составил 3.6 млрд руб. в результате развития направления беспилотных автомобилей и Дзена.

Оценка

По оценкам Bloomberg, Яндекс торгуется с мультипликаторами P/E 2022П 79x и EV/EBITDA 2022П 32x.

27.10.2021

21:45

Страна

Инструменты

Раздел