МНЕНИЕ: Globaltrans будет выигрывать от роста ставок на аренду полувагонов - Финам

Мы полагаем, что в среднесрочной перспективе акции Globaltrans обладают потенциалом на фоне роста ставок на аренду полувагонов, а также возможностей, открывшихся по итогу утверждения акционерами смены юрисдикции с Кипра в СЭЗ Абу-Даби. Несмотря на сокращение автопарка, Globaltrans продолжает повышать операционную эффективность, достигая рекордно низкого уровня порожнего пробега полувагонов с 2019 года. Ожидается, что предполагаемый рост арендных ставок, умеренная долговая нагрузка и надежный запас денежных средств гарантируют укрепление финансовых показателей Globaltrans в 2024 году.

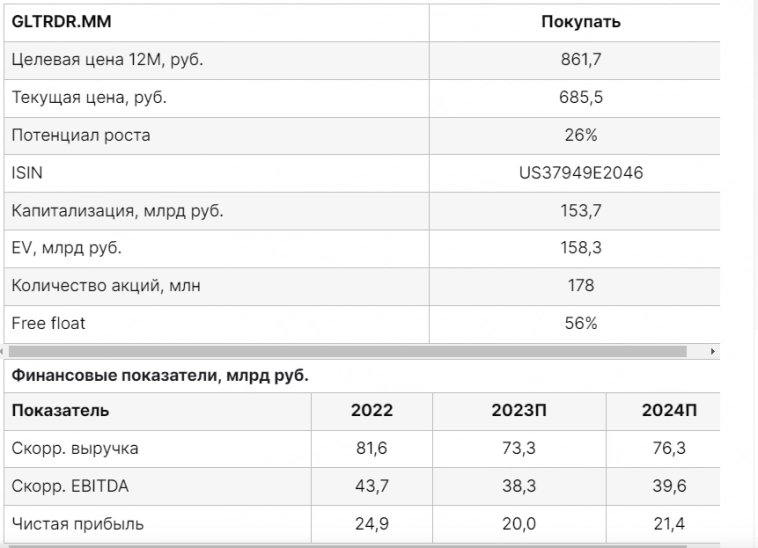

Мы присваиваем рейтинг «Покупать» акциям Globaltrans с целевой ценой 861,7 руб. в перспективе 12 мес., что предполагает потенциал роста на 26% от текущего ценового уровня.

Globaltrans — одна из крупнейших компаний в сфере грузовых железнодорожных перевозок на территории России и стран СНГ.

Ключевой фактор роста — увеличение ставок на аренду полувагонов, а также утверждение процедуры редомициляции со стороны акционеров.Щукина Полина

ФГ «Финам»

Ставки на аренду полувагонов остаются высокими с начала 2023 г., их потенциал роста не исчерпан: Информационный центр операторов прогнозирует рост ставок на 19% и 14% в 2024 и 2025 гг. соответственно на фоне большого выбытия полувагонов.

Кипрская регистрация перестала быть риском для компании после утверждения редомициляции со стороны акционеров в свободную экономическую зону Abu Dhabi Global Market. Менеджмент компании рассматривает смену юрисдикции как шаг к выплате дивидендов.

Низкая долговая нагрузка. Чистый долг Globaltrans на 1П 2023 стал отрицательным, -10,5 млрд руб., уровень долговой нагрузки по коэффициенту «Чистый долг / Скорр. EBITDA» составил -0,2х против 0,1х на конец 2022 г. Вся задолженность имеет фиксированные ставки и номинирована в рублях, что сглаживает изменение процентных ставок в РФ.

Высокие показатели операционной эффективности. Компания уменьшила долю общего порожнего пробега в 1П 2023 до 48% (-2 п. п. к 2022 г.), при этом доля порожнего пробега для полувагонов составила 39%, что является минимумом с 2019 г. Выручка в 1П 2023 выросла на 2% г/г, до 43,3 млрд руб., при снижении скорректированной EBITDA на 6% г/г. Компания выиграла от валютной переоценки наличности, что способствовало росту чистой прибыли на 69% г/г.

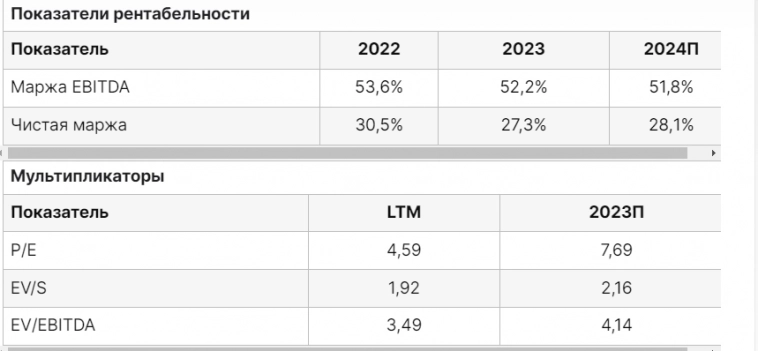

Акции Globaltrans имеют потенциал роста на 26%. Анализ стоимости по мультипликаторам EV/EBITDA 2023Е, EV/EBITDA 2024E, P/E 2023E, P/E 2024E относительно аналогов предполагает таргет 827,3 руб. с учетом 20%-го странового дисконта. Оценка по дисконтированным денежным потокам подразумевает таргет 896,1 руб. Итоговая оценка справедливой стоимости составляет 861,7 руб. на акцию.

Ключевыми рисками для Globaltrans мы видим рост ставок со стороны РЖД, а также невозможность наращения парка из-за высокой стоимости полувагонов. Вместе с тем на деятельность компании могут негативно повлиять экономические риски в виде ускорения инфляции, снижения грузооборота и ставок аренды вагонов.