МНЕНИЕ: Аналитики прогнозируют тяжелый год для сырой нефти из-за обильных запасов — Bloomberg

Предложение снова стало движущей силой мировых нефтяных рынков.

Речь идет о росте добычи нефти в странах, не входящих в ОПЕК +, включая США, который может превысить мировой спрос, который все еще растет, но более медленными темпами. В ответ нефтяной картель пообещал более глубокие сокращения добычи, но трейдеры скептически относятся к тому, что они будут реализованы в достаточной степени, чтобы полностью ликвидировать профицит.

Сочетание этих факторов уже привело к первому ежегодному снижению цен на сырую нефть с 2020 года.

Нефть в значительной степени зависит от Организации стран-экспортеров нефти и союзников в плане поддержки, и срыв ранее достигнутого соглашения группы об ограничении поставок может привести к падению цен.

Многие индикаторы демонстрируют слабость. Кривая фьючерсов на Brent большую часть декабря имела медвежью структуру контанго, при этом контракты на баррели на короткий срок торговались со скидками к более поздним. Аспекулянты в 2023 году были настроены по отношению к этому товару наиболее негативно более чем за десятилетие. Согласно данным, собранным Bloomberg, чистые длинные позиции некоммерческих игроков по основным нефтяным контрактам в среднем являются самыми низкими за всю историю с 2011 года.

По меньшей мере дважды в 2023 году финансовые менеджеры открывали короткие позиции в преддверии заседаний ОПЕК + и реагировали на объявления группы о сокращении добычи волнами распродаж. Их вера в способность картеля сбалансировать рынок еще более ослабла из-за роста алгоритмической торговли, на долю которой сейчас приходится почти 80% ежедневных сделок с нефтью, и которая все чаще подпитывает колебания цен, не зависящие от фундаментальных факторов. Волна консолидации среди производителей также ослабляет связь фьючерсного рынка с физическими потоками.

Спекулянтов нужно будет убедить, прежде чем они решат открыть решительную длинную позицию по нефти в 2024 году. Согласно индексам Bloomberg,в прошлом году доходность сырьевых хедж-фондов упала до минимума с 2019 года, в то время как цены на сырье впервые за пять лет снизились. Примечательно, что одноименный хедж-фонд нефтетрейдера Пьера Андюрана потерпел худшие убытки за всю историю наблюдений.

Дополнительные добровольные ограничения поставок ОПЕК+ на 900 000 баррелей в день, согласованные всего несколько недель назад, являются камнем преткновения для аналитиков и трейдеров, пытающихся оценить баланс мирового спроса и предложения. Трейдеры задаются вопросом, сократит ли группа добычу в достаточной степени, чтобы обуздать надвигающийся профицит.

«Чем выше ОПЕК + удерживает цены на нефть за счет сокращения добычи, тем больше традиционных производителей нефти и сланцевой добычи в США отреагируют на это и увеличат предложение”, - сказал Парсли Онг, глава отдела энергетических и химических исследований в Азии JPMorgan Chase & Co.

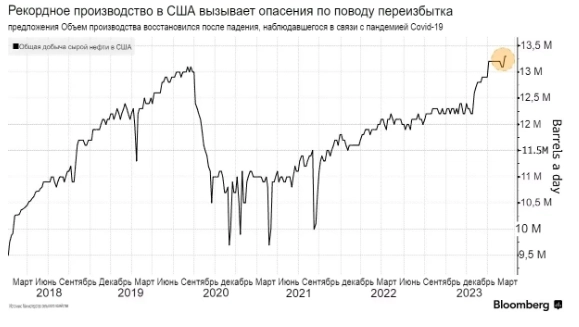

В США недельная добыча сырой нефти достигла рекордных 13,3 млн баррелей в день в прошлом месяце, поскольку бурильщики от Пермского бассейна в Западном Техасе до сланцевых месторождений Bakken в Северной Дакоте увеличили добычу нефти намного больше, чем прогнозировали аналитики. По данным Управления энергетической информации США, в 2024 году добыча, как ожидается, достигнет нового рекордного уровня. Бразилия и Гайана также намерены значительно увеличить поставки, способствуя притоку новой нефти из Америки.

Что касается спроса, то рост мирового потребления должен замедлиться по мере ослабления экономической активности, согласно последнему прогнозу Международного энергетического агентства по рынку. Группа прогнозирует, что спрос в этом году вырастет на 1,1 млн баррелей в день.

Хотя это меньше половины от последних прогнозируемых темпов роста в 2023 году, по историческим меркам этот показатель все еще высок. Потребление нормализуется после перебоев, которые случаются раз в поколение, вызванных пандемией, а в США растущие ожидания так называемой мягкой посадки поддерживают спрос на энергоносители.

Тем не менее, глобальная картина неоднородна из-за быстрого отказа от нефти в некоторых секторах. В Китае, крупнейшем импортере нефти в Азии, электрификация автомобилей создает структурные препятствия для потребления нефти, оказывая давление на рост спроса, сказал Энтони Юэн, глава отдела энергетической стратегии Citigroup Inc.

“Это ограничивает чувствительность нефти к более широким макроэкономическим факторам”, — сказал он. “В прошлом экономические показатели могли напрямую влиять на рост наземного транспорта и спроса на топливо”, но сейчас эта взаимосвязь, похоже, ослабевает по мере увеличения потребления электромобилей.

Аналитики, однако, помнят о геополитических рисках. Атаки в Красном море со стороны базирующихся в Йемене боевиков-хуситов остаются в центре внимания.

И, в конечном счете, у мировых производителей все еще есть возможность приостановить добычу, чтобы соответствовать тенденциям спроса, хотя это будет зависеть от дисциплины и намерений.

www.bloomberg.com/news/articles/2024-01-03/oil-s-global-glut-threatens-to-drag-prices-lower-this-year