В 2023г цена на нефть ОПЕК+ была обманчиво высокой в номинальном выражении. На самом деле инфляция значительно снизила покупательную способность барреля — Bloomberg

Министр энергетики Саудовской Аравии принц Абдулазиз бен Салман, очевидно, увлечен Александром Дюма, часто называя врагов – нефтяных аналитиков с Уолл-стрит и журналистов — “мушкетерами”. Я тоже поклонник французского романиста; но вместо Д'Артаньяна я предпочитаю графа Монте-Кристо. Это подводит меня к моей любимой цитате Дюма, подходящей для описания нефтяной стратегии Саудовской Аравии на 2024 год: “Вся человеческая мудрость заключена в этих двух словах — ждать и надеяться”.

В прошлом месяце саудовцы перенесли одностороннее сокращение добычи нефти на Новый год и убедили нескольких других членов картеля ОПЕК + еще больше сократить добычу. Теперь они ждут и надеются.

Во-первых, давайте подведем итоги 2023 года. Несмотря на постоянные медвежьи разговоры о спросе на энергоносители, мировое потребление нефти выросло на 2,3 миллиона баррелей в день. Завершающий этап восстановления после Covid-19 поднялгодовое потребление в этом году до рекордно высокого уровня, превысив предыдущий пик, установленный в 2019 году. Пока это было хорошо для саудовцев.

Проблема была на другой стороне весов:в предложении. Во-первых, сланцевая промышленность США не оправдала прогнозов о замедлении, продемонстрировав значительный годовой рост. Далее, добыча нефти в Иране резко возросла, поскольку Вашингтон закрыл глаза на введение своих санкций, и Иран стал в этом году вторым по величине источником дополнительных поставок нефти. Между тем, западные санкции в отношении Москвы также оказались непрочными, сделав доступной больше российской нефти, чем ожидалось. Кроме того, Бразилия, Гайана и несколько других производителей, не входящих в ОПЕК, также увеличили поставки.

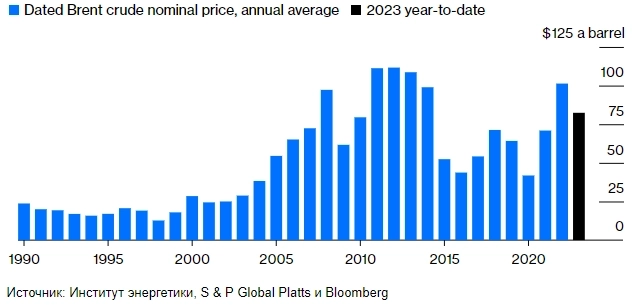

ОПЕК +, возглавляемая саудовцами и россиянами, отреагировала в середине года сокращением добычи, что привело к падению рынка. Напряженность на Ближнем Востоке помогла поднять цены еще выше в октябре, достигнув отметки в 100 долларов за баррель. До конца года осталось несколько дней, средняя цена Brent в 2023 году составит около 82 долларов за баррель – неплохо в номинальном выражении, но намного ниже, чем ОПЕК + в прошлом, с поправкой на всплеск инфляции с 2020 года.

Итак, что ждет Саудовскую Аравию в 2024 году? Для нее этоситуация ожидания и надежды. Но на заднем плане скрывается выбор. Если Эр-Рияд неправильно понимает рынок — и жюри отсутствует, — возможно, ему придется совершить разворот к концу следующего года.

Очевидно, что рост спроса на нефть замедлится по мере прекращения резкого роста после пандемии. Но, пожалуйста, давайте не будем преувеличивать замедление. Медведи недооценили спрос на нефть в 2023 году, и я считаю, что они снова ошибаются в 2024 году. Международное энергетическое агентство прогнозирует, что спрос на нефть увеличится в следующем году на 1,1 млн баррелей в день – несколько больше, чем ожидалось несколько месяцев назад. Рост соответствует среднегодовому показателю с 2000 по 2019 год в 1,2 миллиона баррелей в день и превышает 1 миллион баррелей в день в период с 1990 по 1999 год. Итак,рост спроса на нефть не замедляется резко – он просто возвращается к своей исторической норме.

Предложение, однако, выглядит менее определенным. При благоприятном сценарии, когда рост добычи вне ОПЕК + примерно соответствует увеличению мирового спроса на нефть, Саудовская Аравия, вероятно, сделала достаточно, чтобы удержать цены выше 70 долларов за баррель в следующем году. Если повезет, со временем она сможет сократить часть добычи, которую в настоящее время не пускает на рынок, но не ранее второй половины следующего года, а это означает, что картелю, вероятно, потребуется продлить действующие сокращения до конца марта — конца второго квартала.

Приведенный выше сценарий лежит в основе концепции ожидания и надежды. Но предел погрешности для саудовцев и их союзников очень мал, и любое ослабление спроса или увеличение предложения — или, что еще хуже, и то, и другое — может привести к профициту нефтяного рынка. Второй год подряд все сходятся во мнении, что рост добычи сланцевой нефти в США замедлится. После того, как я ошибся в 2023 году, я считаю разумным подготовиться к повторению ошибки в 2024 году. Геополитика может сыграть на руку обеим сторонам, преподнося медвежьи и бычьи сюрпризы в отношении предложения; к концу 2023 года конфликт на Ближнем Востоке влияет на потоки энергоносителей по всему Красному морю.

В целом, я думаю, что ОПЕК + сталкивается с большей опасностью со стороны предложения, чем со стороны спроса. Если возникнет профицит, особенно потому, что сланцевая промышленность США может зарабатывать деньги и наращивать добычу даже при ценах ниже 75 долларов за баррель, Эр-Рияд столкнется с трудным выбором. Либо это убедит ОПЕК + еще больше сократить добычу (чего я с трудом ожидаю), либо согласиться на гораздо более низкие цены. Вот почему я считаю, что ожидание и надежда могут перерасти в политику «сделай сам».

На данный момент саудовцы уверены в своем понимании отрасли и рынка. Они не ожидают, что в течение нескольких лет дополнительное предложение стран, не входящих в ОПЕК +, превысит рост спроса, как это произошло с 2010 по 2015 год, когда они потеряли долю рынка. Королевство разрешило эту ситуацию в 2016 году ценовой войной против сланцевой нефти, которая затопила рынок и привела к падению цен на нефть ниже 30 долларов за баррель.

На Уолл-стрит растущее меньшинство считает, что это повторится в 2024 году, а также ближе к 2025 и 2026 годам. Вот почему на нефтяном рынке рассуждают о сценарии “затопления рынка”, призывая саудовцев начать очередное наступление, затопив рынок и снова обрушив цены на нефть. Если это произойдет, это отразится не только на сырьевых товарах, спровоцировав турбулентность на акциях, облигациях и валютах.

Хотя в настоящее время я не верю в синопсис “сбросить рынок с толку”, я признаю, что риск такого исхода растет. К середине 2024 года рынок нефти может очень, очень устать — и от ожидания, и от надежды.

Хавьер Блас - обозреватель Bloomberg, освещающий вопросы энергетики и сырьевых товаров. Он является соавтором книги “Мир на продажу: деньги, власть и трейдеры, которые обменивают ресурсы Земли”.