МНЕНИЕ: Замещающий выпуск ГазКЗ-27Е - не курсом единым - Финам

Конъюнктура на валютном рынке привела к настоящему ралли на рынке замещающих облигаций. Тем не менее, интересные точки входа могут создавать и раунды доразмещения бумаг. Ориентация на 3-летние выпуски позволяет потенциально рассчитывать на получение «чистой» валютной доходности.

Укрепление рубля оказало очень положительный эффект на цены замещающих облигаций. Спрос со стороны инвесторов, ожидающих новой волны девальвации рубля и пытающихся зафиксировать благоприятный курс доллара, привел к тому, что доходность индекса замещающих облигаций снизилась более чем на 3 п. п. со своих пиков середины года. Ценовой индекс замещающих облигаций в ежедневном режиме переписывает исторические максимумы.

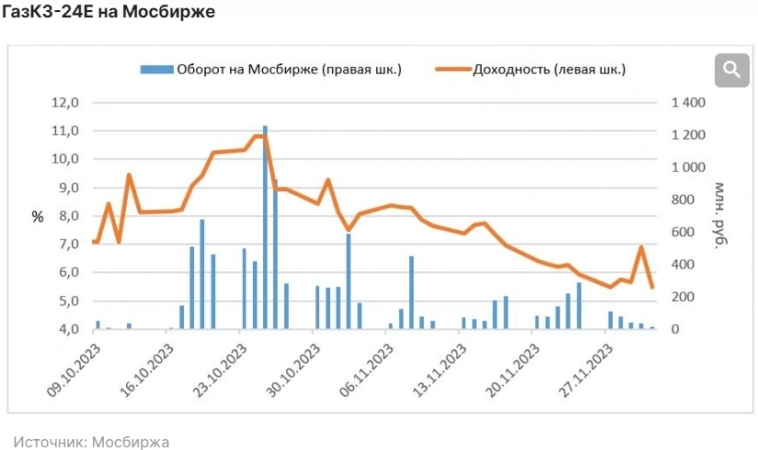

Впрочем, не только конъюнктура на валютном рынке может создавать интересные точки для входа в сегменте замещающих облигаций. Как показывает практика, волатильность в котировках может возникнуть и в процессе доразмещения бумаг. Дело в том, что доразмещение, как правило, приводит к росту оборотов торговли бумагой. Кроме общего повышения ликвидности, часть держателей еврооблигаций после получения замещающей бумаги предпочитают закрыть свою позицию.

Прекрасной иллюстрацией служит пример еврового выпуска ГазКЗ-24Е, по которому в конце октября этого года проведено доразмещение. Как можно видеть на графике ниже, рост торговых оборотов по бумаге вызвал скачок доходности с 8,2% (канун доразмещения) до почти 11%. Мы анализировали данный кейс в материале.

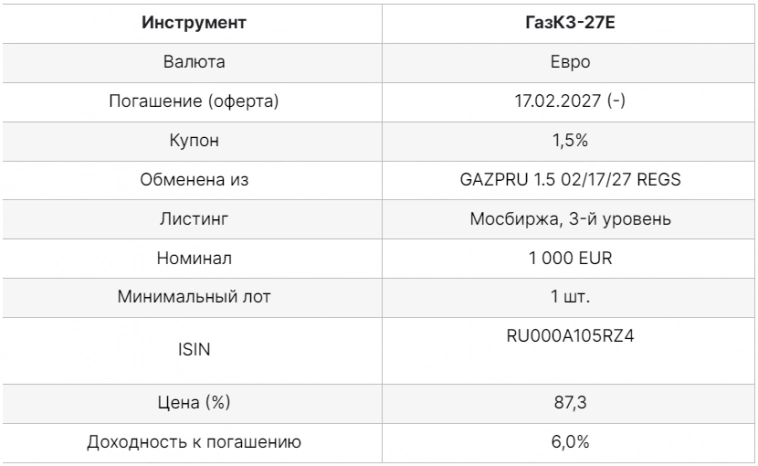

Сегодня, 4 декабря, «Газпром капитал» начнет размещение дополнительного выпуска облигаций серии ЗО27-1-Е. Сбор заявок для биржевого и внебиржевого размещения будет проходить с 10:00 мск 4 декабря до 15:00 мск 12 декабря 2023 года. Датой окончания размещения облигаций является наиболее ранняя из следующих дат: 18 декабря 2023 года, дата размещения последней облигации.

Выпуск еврооблигаций объемом 1 млрд евро с погашением в 2027 году «Газпром» разместил в 2021 году по ставке 1,50% годовых. В текущем году компания разместила замещающие облигации на сумму 317,813 млн евро по номинальной стоимости, заместив, соответственно, 31,8% еврооблигационного выпуска. Таким образом, сейчас под доразмещение потенциально попадает солидный объем в 682,2 млн евро.

Есть еще один момент, на который мы рекомендуем обратить внимание. Дело в том, что датой погашения ГазКЗ-27Е является 17 февраля 2027 года, то есть данный выпуск позволяет претендовать на получение налоговой льготы за долгосрочное владение: при удержании ценной бумаги в портфеле более 3 лет инвестор имеет право подать на налоговый вычет в размере до 3 млн руб. в год за каждый полный год по истечении 3 лет. Отметим, что данная льгота распространяется и на доход, полученный от валютной переоценки бумаги. Иными словами, покупка замещающей облигации со сроком погашения свыше 3 лет потенциально позволит получить по ней «чистую» валютную доходность.Ковалев Алексей

ФГ «Финам»