МНЕНИЕ: 💎Роснефть - стоит ли покупать Ноев Ковчег в России и причем тут Восток Ойл?

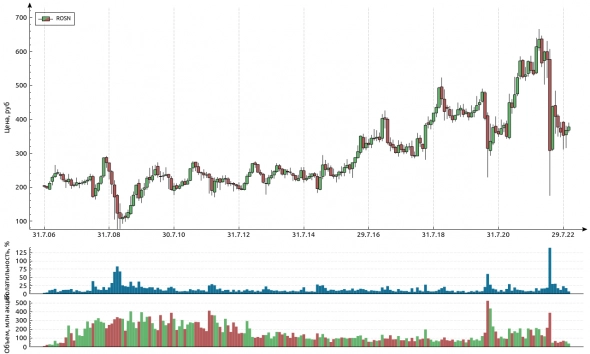

Роснефть – российская нефтегазовая компания, блокирующий пакет акций которой принадлежит государственному АО «Роснефтегаз». Одна из крупнейших в мире компаний-производителей нефти по объемам добычи, акции торгуются на Московской бирже.

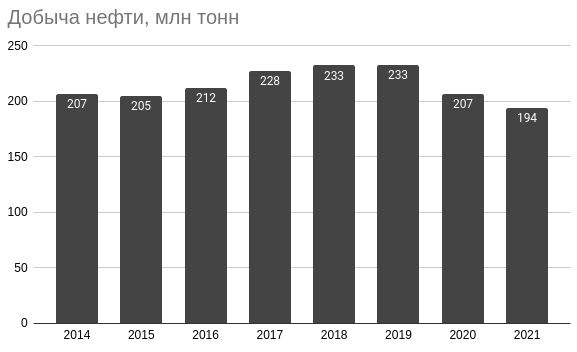

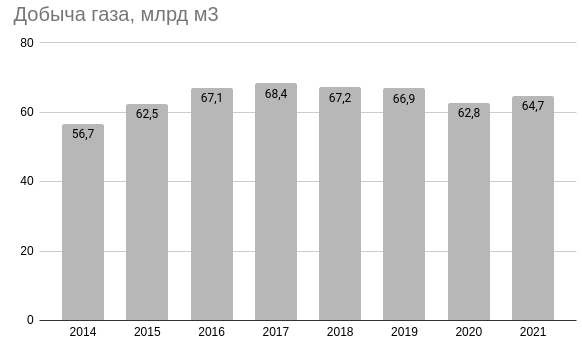

В 21 веке компания совершила множество сделок по слиянию и поглощению: активы ЮКОСа, ТНК-ВР, Башнефть и на текущий момент объем добычи нефти составляет 194 млн тонн нефти и 65 млрд м3 газа (2021 год). Помимо добычи занимается переработкой (18 НПЗ в собственности), маркетингом, трейдингом и даже судостроением.

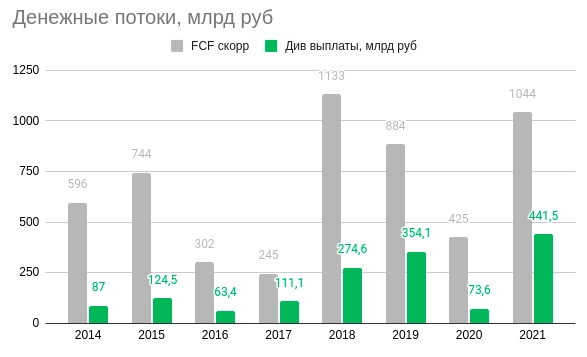

Одна из крупнейших компаний по капитализации на Московской бирже — на 12.09.22 стоимость компании оценивается в 4 трлн рублей, выше только Газпром. Интересная дивидендная история начала формироваться несколько лет назад и выглядит весьма достойно к текущей цене:

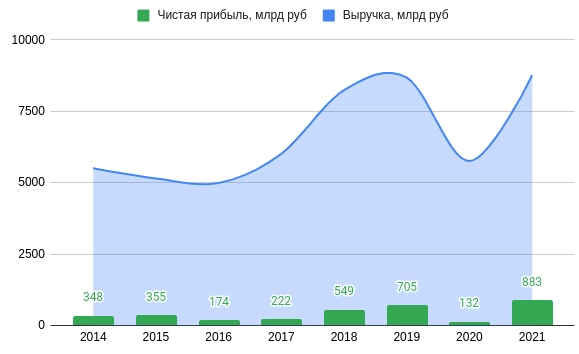

Компания не раскрыла отчетности за 1 полугодие 2022 года ни по МСФО, ни по РСБУ, поэтому довольствуемся тем, что есть — отчеты до 2021 года. Бизнес, как у всех нефтегазовых компаний, которые разбирал ранее — можно разделить на разведку и добычу нефти и ее переработку.

Финансовые показатели прибавили в 2017 году после роста цены на нефть в рублях и консолидации Башнефти

Если разбить прибыль до корпоративных расходов и процентов по долгу, разбивка выглядит так:

В отличие от ЛУКОЙЛА, Газпромнефт и Татнефти — сегмент переработки незначителен для прибыли компании, практически 100% прибыли идёт от сегмента разведки и добычи нефти.

Рассмотрим каждый сегмент подробнее, начнем с “Разведки и добычи нефти”

С 2014 года никаких успехов в росте добычи нефти нет, был всплеск после приобретения Башнефти, но потом сработали ограничения ОПЕК+ и продажа хвостовых активов

В добыче газа прибавили 10 млрд м3 за 8 лет, правда с 2022 и далее могли прибавить еще почти 40 млрд м3 за счет выхода Роспана и Харампура на полную мощность. Ключевой вопрос — нужен ли этот газ теперь Газпрому или внутренним потребителям с учетом сокращения экспорта в ЕС? Маржа у таких проектов, как правило, невысокая (из-за ограничения цен на газ внутри России)

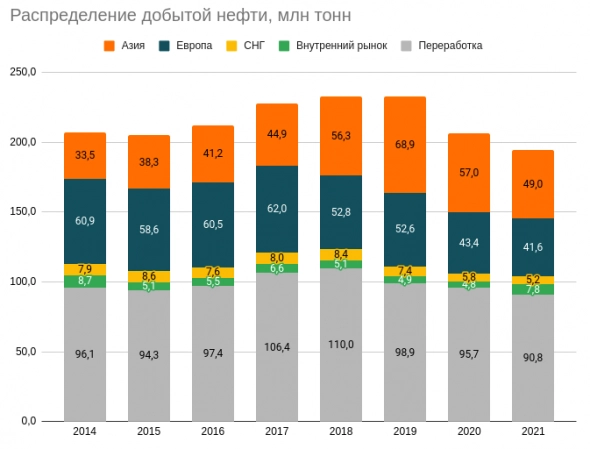

Распределение добытой нефти происходит следующим образом — 100 млн тонн (половина) идет на внутренний рынок с СНГ и переработку собственными мощностями — оставшаяся половина идет на экспорт в Азию и Европу, причем доля Европы немаленькая.

Разбивку по способу экспорта нефти Роснефть в своих отчетах не даёт, в отличие от компаний-конкурентов. Весомая часть идет по Трубопроводе “Дружба” в ЕС и ВСТО в Китай, но точные данные отсутствуют.

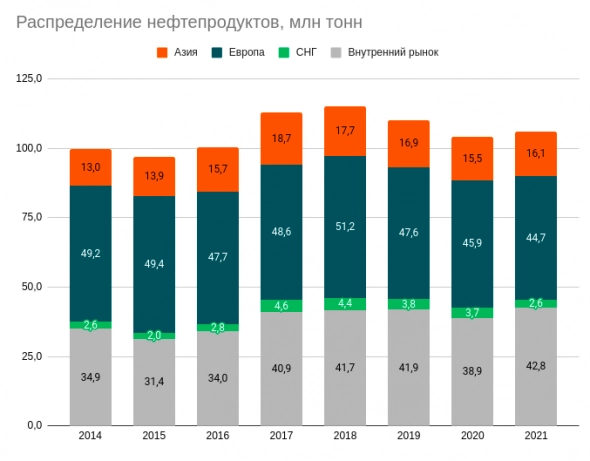

Перейдем к переработке:

Все стабильно, хоть и неприбыльно (106 млн переработки приносит всего 90 млрд чистой прибыли без корп расходов!):

Распределение нефтепродуктов по рынкам выглядит следующим образом

Рисуем традиционную схему с “маржой безопасности” российской нефтегазовой компании и ее экспорта. У Роснефти дела так себе, почти 45% добытой нефти (и ее переработанное сырье) — раньше шло в Европу.

Ситуация гораздо хуже, чем у Газпромнефти, Татнефти и ЛУКОЙЛа…

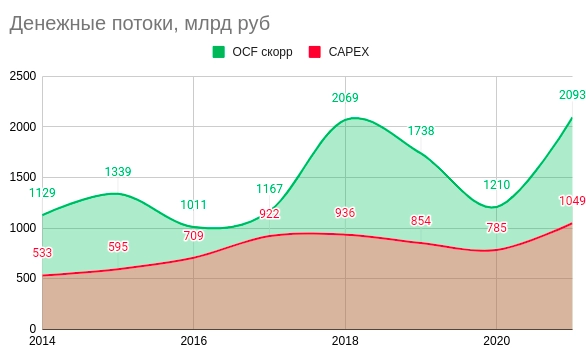

Денежные потоки вычислять в Роснефти то еще удовольствие — все дело в предоплатах.Китай раз в несколько лет переводит Роснефти 10 млрд долларов и говорит, что будет брать товаром в виде взаимозачета. Поэтому OCF беру скорректированную (по данным компании), а не из отчета по классике.

Несмотря на триллионый капекс — деньги на дивиденды есть. Так что здесь все относительно безопасно — было бы желание платить и смогут ли переправить нефть и нефтепродукты из ЕС в Азию.

Теперь к прогнозу на 2022-2024 года (дальше прогнозировать проблематично). Есть мегапроект Роснефти — Восток Ойл на севере Красноярского края и в ЯНАО. Ресурсная база проекта — свыше 6 миллиардов тонн премиальной малосернистой нефти.

Если проект реализуется — его добыча к 2030 году составит порядка 100 млн тонн нефти в год. Правда изначально планировался партнерский сценарий, как в НОВАТЭКе, когда Роснефть продает доли (5-10%) различным компаниям задорого (за эти деньги отбивает затраты), а потом с контрольной долей зарабатывает много денег. Теперь так не получится, трейдеры Vitol и Trafigura выходят из проекта (последний уже вышел в июле, цена не разглашается, покупали долю в 10% за 7 млрд евро)

В 2024 Восток Ойл должен будет выйти на добычу в 30 млн тонн нефти, что скорее всего скомпенсирует спад добычи в традиционной нефти, поэтому закладываем 190 млн тонн добычи нефти на ближайшие 3 года

Прогноз 2022-2024 консервативный, как и всё, что связано с нефтегазом в России (кроме НОВАТЭКа)

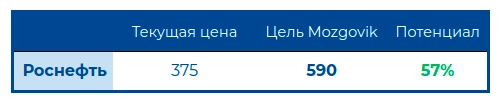

Целевая Цена исходя из ставки дисконтирования в 15% (для нефтянников думаю такая и должна быть в текущих постСВОшных условиях)

Потенциал невелик, но прогнозная дивидендная доходность достойная (~12-13%), в полтора раза превышает текущую ключевую ставку ЦБ РФ (8%). Риски всё те же — проблемы со сбытом нефти и нефтепродуктов после эмбарго ЕС и снижение добычи нефти.

Интересные факты

👉 Реализация проекта Восток Ойл может дать серьезный толчок к росту прибыли и дивидендов Роснефти, но это будет за пределами 2025 года. Почему? Нефть с Восток Ойл премиальная (малосернистая), там существенные льготы по НДПИ (100+ млрд рублей ежегодно при цене на нефть выше 40 долларов).

👉 Важно понимать, что Роснефть — последняя компания, которой дадут “утонуть”. Поэтому ее фокус на добыче нефти, а не переработке — это минус для остальных компаний типа Лукойла. Газпромнефти и Татнефти, которые переработкой занимаются. Налоги повышать в первую очередь будут им, думаю не надо объяснять почему (порежут демпфер например).

👉 Можно сказать, что компания исторически всегда работает “с плечом”, т.е. много заемного капитала и агрессивная политика по наращиванию рынков сбыта — мультипликатор ND/EBITDA не опускался ниже 2-х. Это означает, что при благоприятном сценарии (рост цен на нефть, девальвация) или в сценарии, когда инфляция съедает долг (как например сейчас) — Роснефть выигрывает. А обнулится ей не даст правительство, как основной акционер.

👉 Роснефть владеет НПЗ Schwedt в Германии. который перерабатывает 11,6 млн тонн нефти (естественно от Роснефти). Там сейчас идет битва за завод, скорее всего инвестиции придется обнулить (причем контрольную долю они докупили год назад за большие деньги у Шелл). Возможно придется списать почти 300 млрд рублей.

👉 В Роснефти был сильный акционер ВР (19,75% акций), который помогал решать Роснефти сложные задачи. ВР теперь собирается уйти — ухудшится ли качество управления компании сложно сказать, я думаю, что ухудшится (в некоторых проектах у них были совместные предприятия и тд). С другой стороны Роснефть может сама на себя выкупить эту долю задешево, почему бы и нет — это будет позитив для компании.

👉 У Роснефти объявлен байбек на 2 млрд$ и компания выкупала свои акции по цене от 280 до 450 рублей с открытого рынка на Мосбирже в 2020 — можно предположить, что компании не все равно на капитализацию. Тем более Игорь Иванович Сечин владеет долей в 0,1288% от акционерного капитала компании.

Вывод: Считаю, что Роснефть — мировая компания в нефтегазовой сфере, но рисков сейчас для инвестора в нее слишком много, а апсайд при текущих ценах весьма мал, лучше поискать доходность в ЛУКОЙЛе (если уж хочется совсем надежного, тогда Газпромнефть). Покупать готов от 300 рублей, чтобы иметь значимый апсайд. Свою скромную долю в Портфеле сегодня продал.

Цель 590 на горизонте 3-х лет. Существенного роста денежного потока и дивидендов не прослеживается — нужен рост цен на нефть в рублях или веры в реализацию проекта Восток Ойл, но ждать придется долго (несколько лет уж точно).

Если есть вопросы/пожелания – пишите в комментариях!