МНЕНИЕ: Транснефть: Перспектива роста дивидендных выплат - Синара

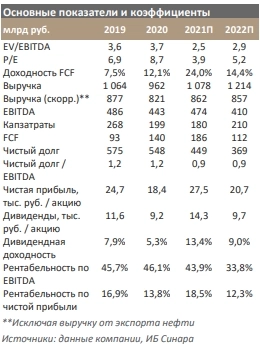

Мы начинаем анализ Транснефти с рейтинга «Покупать» по привилегированным акциям эмитента и целевой цены 167 200 руб. за штуку. Бумаги компании — это уникальная возможность инвестиций в рублях в сегмент транспортировки нефти и нефтепродуктов, где Транснефть занимает монопольное положение и работает в условиях стабильного регулирования без каких-либо специфических отраслевых налогов. Дивидендная доходность бумаг Транснефти на горизонте 12 месяцев достигает 18%, но далее ожидается ее снижение до 9% (за 2022 г.) из-за прогнозируемого сокращения экспорта нефти и нефтепродуктов на 20% в 2К22–4К22 против 1К22 с последующим восстановлением к 2024 г. Ввиду низкого коэффициента «бета» (0,6) и комфортного уровня долговой нагрузки (чистый долг меньше EBITDA) бумаги Транснефти представляются более надежным вариантом инвестиций по сравнению с акциями многих российских компаний с сопоставимой дивидендной доходностью.

Оценка стоимости: по методам DCF и DDM с равными весами (50/50).

Триггеры: (1) начало выплаты промежуточных дивидендов; (2) дробление акций (рост ликвидности); (3) выкуп и/или конвертация привилегированных акций в обыкновенные.

Риски: (1) рост капзатрат и расходов выше инфляции; (2) отказ от выплаты дивидендов; (3) дополнительные выплаты в пользу Роснефти за загрязнение нефти в 2019 г.; (4) низкая индексация тарифов на нефтепродукты.

Предсказуемая индексация тарифа. По нашей оценке, в 2022–2026 гг. среднегодовой темп роста (CAGR) скорректированной выручки Транснефти составит 6,3% за счет роста сегмента транспортировки, который обеспечивает 90% всей выручки. Главный драйвер — индексация тарифов на транспортировку нефти, принципы которой определены на период до 2030 г. Перенаправление с 2025 г. ванкорской нефти с месторождений Роснефти (16 млн т/г или 4% объема транспортировки нефти) на СМП не окажет очень существенного влияния на объемы перекачки по системам Транснефти.

Рост EBITDA на 5,3% (CAGR 2022–2026), близко к темпам роста выручки. Мы прогнозируем, что в среднесрочной перспективе рост EBITDA составит 5,3% в год, в целом наравне с темпом роста выручки. В 2022 г. тариф на прокачку нефти вырастет на 4,3% (пересмотр уже принятого решения представляется маловероятным). В условиях неизбежного влияния инфляции на денежные затраты, а также снижения экспорта EBITDA в 2022 г. может снизиться на 13% г/г до 410 млрд руб. при рентабельности по EBITDA в 34%. Последующее восстановление экспорта и индексация тарифов поможет увеличить рентабельность по EBITDA до 39% в 2024 г.

Высокая доходность FCF в середине 2020-х (выше 30%) при WACC в 16%. Транснефть уже завершила крупные проекты развития, и в будущем капзатраты пойдут главным образом на ремонт и модернизацию существующих трубопроводных систем. Даже с учетом растущей потребности в обновлении инфраструктуры, предполагающей рост капзатрат на 52% (с 180 млрд руб. в 2021 г. до 273 млрд руб. в 2026 г.), доходность FCF вырастет в 2026 г. до 34% (против 23% в 2021 г.) за счет накопленного эффекта индексации тарифов.

Низкие мультипликаторы относительно прошлых периодов и компаний аналогов. Сейчас акции Транснефти торгуются с коэффициентами EV/EBITDA и P/E 2023П на уровне 2,4 и 3,6 соответственно, что предполагает дисконты к ее же собственным мультипликаторам 2019 г. в 33% и 48%. Зарубежным компаниям-аналогам, которые больше сфокусированы на переработке и трейдинге, Транснефть по тем же мультипликаторам уступает 70–80%, хотя по доходности FCF превосходит на 15 п. п. При этом дивидендная доходность бумаг Транснефти в 2023 г. на 6 п. п. выше медианы зарубежных компаний.

Инвестиционное заключение

Уникальное положение на рынке транспортировки

Транснефть — это остов российской нефтяной отрасли, состоящий из многих тысяч километров транспортной инфраструктуры, по которой сырая нефть и нефтепродукты бесперебойно поступают как на внутренний рынок, так и за рубеж. Компания занимает монопольное положение в таких направлениях, как транспортировка нефти (83% всего добываемого в стране нефтяного сырья) и нефтепродуктов (29% производства светлых продуктов), что совокупно приносит компании 90% ее скорректированной выручки.

Серьезных альтернатив трубопроводной транспортировке нет

Нефтепроводная инфраструктура отличается низким уровнем удельных операционных затрат по сравнению с железнодорожным, водным или автомобильным транспортом. Вдобавок трубопроводный транспорт можно использовать для хранения значительных объемов нефти. На более короткие расстояния нефтепродукты в России перевозятся, как правило, по сети железных дорог, на которую приходится 63% отгрузки светлых нефтепродуктов внутри страны.

Интегрированная транспортировка после консолидации НМТП

Консолидировав 63%-ный экономический интерес в НМТП в 2018 г., Транснефть теперь контролирует всю цепочку поставки нефтяного сырья и нефтепродуктов. Через терминалы НМТП в Новороссийске и Приморске осуществляется половина морского экспорта нефти компании (и 29% всего экспорта Транснефти в дальнее зарубежье). При высокой рентабельности по EBITDA (более 60%) НМТП обеспечивает 6–8% совокупного показателя EBITDA Транснефти, а также ее операционного и свободного денежных потоков.

Утвержденное правительством регулирование тарифов до 2030 г.

В октябре 2020 г. правительство согласовало параметры тарифного регулирования для Транснефти на 2021–2030 гг. Ежегодная индексация тарифа на транспортировку нефти предусматривается на уровне 99,9% среднего прогнозируемого значения ИПЦ на следующий год. Для транспортировки нефтепродуктов четкие правила не определены. В модели Транснефти мы исходим из сопоставимой с транспортировкой нефти динамики тарифов.

Ожидаем 40% рентабельности по EBITDA на долгосрочном горизонте

Мы консервативно прогнозируем рост операционных затрат c 2024 г. вровень с инфляцией, но отмечаем, что Транснефть рассчитывает на сокращение на 2% в год скорректированных на инфляцию операционных затрат. Ранее компания уже показывала тренд снижения потребления электроэнергии. Расходы на оплату труда, электроэнергию и ремонт составляют 75% всех затрат.

Новый приоритет капзатрат — надежный и безопасный транспорт

На сегодня Транснефть не занимается новыми проектами в транспортировке, а значит, может сосредоточиться на модернизации и переоснащении существующей инфраструктуры, так как ресурс магистральных трубопроводов выработан примерно на 40%. При нынешней скорости замены модернизация всей сети займет почти 75 лет, а это слишком долгий срок для активов, чья эксплуатация рассчитана на срок до 33 лет. Для целей модели мы предполагаем наращивание капзатрат к 2026 г. до 273 млрд руб. — на 52% относительно 2021 г.

Ожидаем выплаты половины нормализованной прибыли по МСФО в виде дивидендов

Мы рассчитывает на строгое следование озвученным ориентирам и выплату 50% нормализованной чистой прибыли по МСФО, хотя в долгосрочной перспективе не исключаем повышения, так как сумма дивидендов составляет менее 60% свободного денежного потока, прогнозируемого на 2023 г. и далее. За 2021 г. дивидендная доходность ожидается на уровне 13,4%, а на горизонте 12 месяцев — 17,9% за счет перехода на полугодовые выплаты, что весьма привлекательно с учетом коэффициентом «бета» в 0,6 и WACC в 16%.Бахтин Кирилл

Мордовцев Василий

Синара ИБ